بیمه مسافرتی

حوادث ناگوار حتی در یک سفر خارجی نیز احتمال وقوع فراوانی دارند. حوادث و خطراتی با شدت و ضعفهای متفاوت و آسیبهای گوناگون. این آسیبها میتوانند یک بیماری پیش پا افتاده یا مسمومیت غذایی ساده باشند و یا یک بیماری خطرناک با آسیبهای فراوان. علاوه بر این، خطرات سفر تنها به بیماریها و صدمات جسمی محدود نمیشود. بسیاری از خطرات و آسیبهای دیگر نیز ممکن است یک مسافر را تهدید نمایند. مشکلاتی مثل گم شدن اسناد و مدارک و داراییهای مسافر، مفقود شدن ساک دستی در حین انتقال در فرودگاه، درگیر شدن در یک مسئله حقوقی و نیاز به حمایت، تاخیر در پروازها و… بیمه مسافرتی به عنوان مکمل تور های گردشگری ، موجب آرامش خاطر مسافر خواهد شد . البته نوع بیمه و میزان تعهدات آن نیز بسیار مهم می باشد که می بایست مورد توجه مسافر هنگام ثبت نام تور مسافرتی باشد .

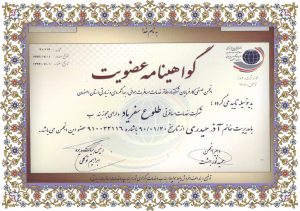

ما در مرکز مشاوره سفر و شرکت خدمات مسافرتی طلوع سفریاد سعی بر آن داریم اطلاعات کافی در مورد انواع بیمه های مسافرتی در اختیار مسافران قرار دهیم .

بیمه مسافرتی چیست؟

بیمه مسافرتی به منظور محافظت از مسافران در برابر خطرات احتمالی سفر به کار میرود. در بسیاری از سفارت خانهها خرید این بیمه برای صدور ویزا الزامی است. در بعضی دیگر نیز خرید آن توصیه میشود؛ چرا که این بیمه تعداد زیادی از حوادث ناگوار احتمالی در یک سفر را تحت پوشش قرار میدهد و حمایت کامل از مسافران را در صورت وقوع این حوادث تعهد مینماید.

برای مثال، ابتلا به یک بیماری نه چندان شدید در جریان یک سفر خارجی، علاوه بر مشکلاتی که در روند سفر ایجاد میکند هزینههای فراوانی را نیز بر روی دست مسافر خواهد گذاشت. هزینههای پزشکی در بعضی از کشورها بسیار سنگین است و استفاده از آنها بدون پشتیبانی شرکت های بیمهای بسیار گران تمام میشود. علاوه بر این، در کنار خطرات مربوط به سلامت و بیماریها، مشکلات فراوان دیگری نیز هستند که در صورت حمایت نشدن توسط یک شرکت بیمه ای دردسرهای فراوانی را در جریان یک سفر به وجود میآورند.

کدام شرکتها بیمه مسافرتی ارائه میدهند؟

از آن جایی که شرکتهای ایرانی در خارج از کشور شعبه ندارند، بیمه مستقلی نیز برای حمایت از مسافران ارائه نمیدهند. تمام بیمههای مسافرتی به صورت قراردادی بین یک شرکت داخلی و یک شرکت کمک رسان خارجی ارائه میشوند. به این صورت که مسافر ایرانی از شرکتهای داخلی مثل ایران، آسیا، سامان، پاسارگاد، ملت و… یک بیمه مسافرتی خریداری میکند و این شرکت ها طی قراردادی با شرکت های بیمهگر خارجی مثل REISE-SCHUTZ ، Evasan ، SOS ، Allianz و… در ارتباط هستند و حمایتهای پوششی در خارج از کشور را به وسیله آنها میسر مینمایند.

همچنین در بعضی سفارت خانهها تنها یک شرکت مشخص جهت صدور ویزا توصیه میشود و مسافران به آن کشور حتما باید بیمه خود را از شرکتی که سفارت معرفی کرده، خریداری نمایند.

نحوه محاسبه بیمه مسافرتی

بیمه مسافرتی بر اساس سه عامل اصلی محاسبه میشود: سن مسافر، مدت سفر و مقصد مسافرت. علاوه بر اینها برای بعضی از مقصدها امکان انتخاب پوشش مالی نیز وجود دارد و این مورد نیز بر روی قیمت بیمه تاثیر خواهد گذاشت.

سن مسافر

سن مسافر به نوعی مشخص کننده میزان احتمال وقوع مشکلات جسمی و سلامتی و همچنین احتمال قرار گرفتن در معرض خطرات دیگر میباشد. به این صورت هرچقدر سن مسافر بیشتر باشد، مبلغ بیشتری به عنوان حق بیمه پرداخت خواهد کرد. این عامل بر اساس قرار گرفتن در یکی از گروههای سنی ارائه شده توسط شرکتهای بیمه مشخص میشود:

۰ تا ۱۲ سال

۱۳ تا ۶۵ سال

۶۶ تا ۷۰ سال

۷۱ تا ۷۵ سال

۷۶ تا ۸۰ سال

۸۱ تا ۸۵ سال

۸۶ سال و بیشتر

- در بعضی شرکتهای بیمه، مسافران گروه سنی ۷۱ تا ۷۵ سال با گروه ۷۶ تا ۸۰ سال یکسان در نظر گرفته میشوند.

- در مورد مسافران ۸۶ سال و بیشتر نیز در بسیاری از شرکت ها مبلغی معادل گروه ۸۱ تا ۸۵ سال محاسبه میشود.

مدت سفر

مدت زمان سفر هرچقدر بیشتر شود، هزینه بیمهنامه مسافرتی بیشتر خواهد شد. مدت بیمه مسافرتی به مدت زمانی که قصد سفر دارید بستگی دارد و بر اساس بازه های زمانی ارائه شده انتخاب میشود:

۱ تا ۷ روز

۸ تا ۱۵ روز

۱۶ تا ۲۳ روز

۲۴ تا ۳۱ روز

۳۲ تا ۴۵ روز

۴۶ تا ۶۲ روز

۶۳ تا ۹۲ روز

شش ماهه

یک ساله

- مدت بیمهنامه از زمان خروج از کشور و هنگام خوردن مهر خروج بر روی گذرنامه آغاز میشود.

- بیمههای بلند مدت برای افرادی که در طول سال سفرهای خارجی زیادی میروند به صرفهتر است. به شرط آن که محدوده انتخابی بیمه مسافرتی در زمان خرید، تمام کشورهای مقصدی که در مدت زمان خریداری شده به آنها سفر خواهید کرد را تحت پوشش قرار دهد.

مقصد مسافرت

کشورهای جهان توسط شرکتهای بیمه و بر اساس عوامل مختلفی به گروههای چندگانه تقسیم میشوند. این تقسیم بندی در مواردی به صورت قاره است و در بعضی موارد عوامل دیگری نیز در آن تاثیر میگذارند.

اگر در مدت مسافرت تنها قصد سفر به یک کشور را داشته باشید، به آسانی گروهی که کشور مقصد شما در آن قرار دارد را انتخاب میکنید. و اگر قصد مسافرت به چندین کشور را داشته باشید، باید توجه نمایید که تمام مقصدهای شما در گروه بیمه خریداری شده قرار داشته باشد.

به صورت کلی هرچقدر محدوده جغرافیایی قید شده در بیمه نامه وسیع تر باشد و کشورهای بیشتری را شامل شود، مبلغ بیمه نامه بیشتر خواهد شد. مثلا محدوده «تمام کشورهای جهان» گران تر و محدوده «سفرهای زیارتی» ارزان تر از سایر مناطق محاسبه میشوند.

سقف تعهدات بیمه مسافرتی

سقف تعهدات بیمه مسافرتی، میزان حداکثر هزینه شرکت برای جبران هزینه درمان یا خسارت مسافر است. این سقف در بعضی از موارد قابل انتخاب است و خریدار بیمه میتواند بین دو یا چند «سقف تعهد» حق انتخاب داشته باشد. میزان سقف تعهدات برای گروههای جغرافیایی مختلف تفاوت میکند و معمولا یکی از ارقام زیر خواهد بود:

۵۰ هزار یورو

۳۰ هزار یورو

۱۵ هزار یورو

۱۰ هزار یورو

پوششهای بیمه مسافرتی

منظور از پوشش، خساراتی است که در صورت وقوع حوادث و خطرات، توسط شرکت بیمه حمایت خواهند شد. پوششهای بیمه مسافرتی نیز مشخص مینمایند که چه خطرات و حوادثی در طول مدت سفر، توسط شرکت بیمه جبران میشوند و این جبران خسارت چگونه و با چه خدماتی صورت میگیرد. برخی از این پوشش ها عبارتند از:

هزینههای پزشکی

هزینههای به وجود آمده در اثر بیماریها یا حوادث و صدمات مختلف که نیازمند مراقبت پزشکی و بستری شدن در بیمارستان و مراکز درمانی باشد، توسط شرکت بیمه پرداخت خواهد شد.

با خرید بیمه مسافرتی و استفاده از این پوشش، دیگر هیچ گونه نگرانی در مورد بیماریها و حوادث احتمالی در زمان مسافرت نخواهید داشت و کلیه هزینههای بستری، معاینه، درمان، جراحی و… تا سقف تعهد شرکت بیمه پرداخت خواهد شد.

- در خصوص هزینههای دندانپزشکی، تنها هزینه معالجه ضروری پرداخت میشود. هزینه هایی مثل: درمان عفونت شدید، دندان درد، کشیدن دندان و…

- پوشش هزینه پزشکی در بعضی موارد دارای فرانشیز است. یعنی قسمتی از هزینه درمان توسط خود شخص پرداخت خواهد شد.

- در صورت مفقود شدن داروهای همراه مسافر و به شرط آن که مصرف داروها برای وی ضروری بوده باشد، شرکت بیمه موظف است هزینه ارسال مجدد داروهای مورد نیاز او را پرداخت نماید.

- در صورت وقوع حوادث نسبتا سنگین یا ابتلا به بیماریهای شدید، شرکت بیمه بر اساس شرایط شخص آسیب دیده و با مشورت پزشک مشخص مینماید که اقدامات لازم جهت درمان شخص را در همان کشور انجام دهد یا زمینه را برای انتقال او به کشورش فراهم نماید. شرکت بیمه موظف است مناسبترین تصمیم را با مشورت پزشک متخصص اخذ نماید.

- در صورت ابتلا به بیماری یا وقوع حادثهای که بیش از ۱۰ روز نیاز به بستری شدن در بیمارستان داشته باشد، شرکت بیمه هزینه بازگشت یکی از همراهان بیمار را پرداخت میکند.

- همچنین در موارد دیگری که نیاز به بستری شدن بیش از ۱۰ روز وجود داشته باشد، هزینه رفت و آمد و اقامت یکی از بستگان درجه ۱ بیمار، توسط شرکت بیمه پرداخت میشود تا به عنوان همراه در کنار وی باشد.

هزینه مسائل حقوقی

در مواردی که بیمه مسافرتی شامل پوشش حقوقی نیز باشد، شرکت بیمه حمایتهای حقوقی فراوانی از شخص به عمل خواهد آورد. مشکلات حقوقی ممکن است در صورت رعایت نکردن قوانین شهروندی در کشورهای خارجی و یا آشنا نبودن با قوانین و مقررات مربوط به آنجا رخ دهد و شخص مسافر را با مشکلات و درگیریهای فراوان و همچنین هزینههای زیادی مواجه نماید. در این موارد شرکت بیمه حمایتهایی از قبیل مشاوره و پیگیری پرونده و همچنین پرداخت هزینههای مربوط به حق الوکاله و هزینههای مربوط به دادگاه و فرآیند دفاع را تعهد مینماید.

این هزینهها در شرکتهای مختلف سقفهای گوناگونی دارند و هر شرکت بنا بر شرایط مربوط به خود اقدام به پرداخت آنها خواهد نمود.

هزینههای مربوط به بار، مدارک مسافر و تاخیر پرواز

در این پوششها، شرکت بیمه هزینههایی را به منظور جبران خسارت سرقت یا مفقودی بار و مدارک شخص و همچنین تاخیر در حرکت وسیله نقلیه مربوط به سفر پرداخت مینمایند.

انتقال بار به کشور جدید ممکن است موجب مفقود شدن مقداری از بار مسافر شود. همچنین در زمان اقامت در خارج کشور نیز، خطراتی نظیر سرقت و مفقود شدن مدارک و وجوه نقدی وجود خواهد داشت. شرکتهای بیمه موظف هستند در صورت وقوع این حوادث شرایطی را فراهم نمایند تا مشکلی برای مسافران رخ ندهد و هزینههای مربوط به مفقود شدن یا به سرقت رفتن وجوه نقد، بار و همچنین هزینه های مربوط به صدور المثنی برای مدارک از دست رفته را تا سقف مشخصی پرداخت نماید.

همچنین در صورت وقوع تاخیر طولانی مدت در برنامه حرکت مسافر، هزینه جداگانهای به عنوان جبران هزینههای اضافی به مسافر پرداخت خواهد شد. این خسارت مربوط به هزینههای اضافی ایجاد شده در اثر تاخیر در پرواز هواپیما یا حرکت سایر وسایل نقیله و البته به شرط ارائه صورتحساب قابل پرداخت خواهد بود.

نحوه پرداخت خسارت

یکی دیگر از عوامل موثر در مبلغ حق بیمه نوع کاربری خودروی مورد نظر است. نرخ کاربری بر اساس میزان ریسک خودرو در نظر گرفته میشود و خودروهایی که بیشتر در معرض حادثه قرار دارند را موظف به پرداخت حق بیمه بیشتری مینماید. مثلا تاکسیهای درون شهری موظف به پرداخت ۲۰ درصد حق بیمه بیشتر هستند و همچنین بیمهنامه تاکسیهای برون شهری ۳۵ درصد و خودروهای آموزش رانندگی نیز ۱۵ درصد گرانتر خواهد بود.

مدت اعتبار بیمهنامه شخص ثالث

خسارت در بیمه مسافرتی به دو صورت پرداخت میشود:

در روش اول و در هنگام وقوع حادثه، شخص صاحب بیمهنامه با شمارهای که بر روی بیمهنامه قید شده است تماس میگیرد و پس از شرح حادثه، منتظر اقدامات لازم شرکت بیمه میشود. نمایندگان بیمه خدمات مورد نیاز و مرتبط با حادثهی رخ داده را برای شخص آسیب دیده فراهم میکنند و حمایتهای لازم را بر اساس تعهدات و تا سقف پوششهای بیمهنامه به انجام میرسانند.

روش دیگری نیز برای جبران نمودن هزینههای ایجاد شده در هنگام خسارت وجود دارد. در این روش هزینههای به وجود آمده در اثر بیماری یا حادثه، در ابتدا توسط خود شخص پرداخت میشود و شرکت بیمه، بر اساس صورتحسابهایی که به تایید نهادهای رسمی و مرتبط با حادثه رسیدهاند، هزینههای پرداخت شده را جبران مینمایند.

چگونه بهترین بیمه مسافرتی را انتخاب کنیم؟

برای انتخاب بهترین بیمه در میان انواع بیمههای مسافرتی شرکتها، اطلاع از نرخ و شرایط ارائه شده در تمام شرکتهای بیمه ضروری است. در حالت عادی چنین اطلاعاتی برای کسی جز کارشناسان شرکتهای بیمه در دسترس نیست. اما با استفاده از سامانه استعلام قیمت «ازکیـ» میتوانید در زمانی بسیار کوتاه نرخ و شرایط شرکتهای مختلف بیمه را ببینید و مقایسه کنید.

شرکتهای مختلف بر اساس مدت زمان سفر و همچنین مناطق جغرافیایی گوناگون، نرخ های متفاوتی را ارائه میدهند. مشاهده تمام این نرخها در کنار هم، امکان مقایسهای سریع و انتخابی صحیح را برای شما فراهم میکند.

برای مشاهده و مقایسه نرخ و شرایط بهترین شرکتهای بیمه، اطلاعات مورد نظر خود را که شامل مقصد سفر، سن مسافر و مدت سفر است در قسمتهای مشخص شده وارد نموده و بعد از مشاهده نرخ و شرایط شرکتها، بهترین بیمه را انتخاب نمایید. در مرحله آخر پس از واریز اینترنتی مبلغ بیمه، بیمهنامه درخواستی شما در کمترین زمان ممکن و به صورت رایگان برای شما ارسال خواهد شد.

الف) پوشش ها و مزایای شخصی

۱- هزینه های پزشکی و بستری در بیمارستان در خارج از کشور

در صورت بروز بیماری یا صدمات جسمانی بیمه شده در خارج از کشور محل اقامت وی» شرکت امداد رسان« هزینه های معمول، متداول، لازم و معقول بستری در بیمارستان، جراحی، معاینات پزشکی و داروی تجویزی از سوی پزشک بیمه شده را، در مدت اعتبار و تا سقف مبلغ مندرج در بیمه نامه تقبل خواهد نمود.

گروه پزشکی شرکت امدادرسان برای نظارت بر ارایه درمان شایسته به بیمه شده با مرکز درمانی و پزشکان معالج تماس های تلفنی لازم را برقرار خواهد نمود.

فرانشیز: ۲۵یورو در هر مورد خسارت است (به استثنای صدمات جسمانی و یا بستری شدن در بیمارستان بیش از ۲۴ ساعت)

بیمه شده با توجه به منطقه سفر و میزان حق بیمه پرداختی، می تواند یکی از پوششهای ذیل را خریداری نماید:

-پوشش هزینه های پزشکی تا سقف ۵۰۰۰۰ یورو برای کلیه کشورهای جهان

-پوشش هزینه های پزشکی تا سقف ۳۰۰۰۰ یورو و ۵۰۰۰۰ یورو برای کلیه کشورهای اروپایی

-پوشش هزینه های پزشکی تا سقف ۱۰۰۰۰ یورو برای کشورهای حوزه خلیج فارس، ترکیه، خاورمیانه و آفریقا

۲- جابه جایی یا بازگرداندن بیمه شده به کشور در طول سفر در اثر بروز بیماری یا حادثه

در صورت بروز حادثه یا بیماری ناگهانی بیمه شده» شرکت امدادرسان« نسبت به انتقال وی به یک مرکز درمانی مجهز و یا بازگرداندن وی به کشور محل اقامتش اقدام خواهد نمود. با توجه به موقعیت یا وخامت حال بیمه شده گروه پزشکی» شرکت امددرسان «در مورد مراکز درمانی ای ، که باید بیمه شده به آن انتقال یابد و یا لزوم بازگرداندن وی به کشورش تصمیم گیری خواهد نمود . سپس گروه پزشکی» شرکت امدادرسان« طی تماس های تلفنی لازم با مراکز درمانی و پزشکان معالج بیمه شده در مورد انتقال یا بازگرداندن وی با مناسبترین وسیله، تصمیم گیری می نماید

در مورد حوادث جزیی و یا بیماری هایی که به صورت سرپایی مداوا می شوند و به اعتقاد گروه پزشکی » شرکت امدادرسان « بازگشت بیمه شده به کشورش مورد نیاز نباشد، انتقال وی به مکانی که کمک های پزشکی کافی در دسترس باشد، به وسیله آمبولانس یا سایر وسایل نقلیه انجام خواهد گردید.

۳- پرداخت هزینه های فوری دندانپزشکی

» شرکت امدادرسان «در صورت نیاز، هزینه های فوری دندانپزشکی را به بیمه شده در خارج از کشور محل اقامت وی تا سقف ۴۰۰ یورو در بیمه نامه ۵۰۰۰۰ یورویی، تا سقف ۲۰۰ یورو در بیمه نامه ۳۰۰۰۰ یورویی و تا سقف ۱۵۰ یورو در بیمه نامه ۱۰۰۰۰یورویی پرداخت می نماید.

فرانشیز: ۲۵ یورو در هر مورد خسارت دندانپزشکی است. این هزینه ها به معالجه دندان درد، درمان عفونت و کشیدن دندان محدود می گردد.

۴- بازگشت اعضای بلافصل خانواده همراه بیمه شده به کشور

به محض بستری شدن بیمه شده به دلیل بیماری ناگهانی و یا حادثه به مدت بیش از ۱۰ روز و یا فوت وی» شرکت امدادرسان « هزینه بازگشت یک نفر از اعضای بلافصل خانواده همراه بیمه شده به کشور مبدا )محل اقامت( را در صورت عدم توانایی به سفر با وسیله نقلیه شخصی خود و یا وسیله نقلیه ای که در ابتدای سفر مورد استفاده قرار گرفته بود، تقبل خواهد نمود.

۵- بازگرداندن جسد متوفی

در صورت فوت بیمه شده » شرکت امدادرسان « تمهیدات لازم برای انتقال و بازگرداندن جسد وی را اتخاذ نموده و هزینه های مربوط به انتقال جسد بیمه شده به کشور محل اقامت وی را تقبل می نماید.

تبصره: پرداخت هزینه های مربوط به خاکسپاری یا مراسم ترحیم از این پوشش مستثنی می باشد.

۶- سفر اضطراری یکی از اعضای بلافصل خانواده

در صورتی که بیمه شده به علت حوادث یا بیماری مشمول این بیمه نامه، بیشتر از ۱۰ روزدر بیمارستان بستری شود» شرکت امدادرسان « مخارج انتقال یکی از اعضای بلافصل خانواده وی را از کشور محل اقامت بیمه شده، از جمله هزینه رفت و برگشت به محل بستری شدن و مخارج اقامت تا سقف ۸۵ یورو برای هر روز، حداکثر به مدت ۱۰ روز و تا مبلغ ۸۵۰ یورو پرداخت خواهد نمود.

۷- بازگشت اضطراری به کشور به دلیل فوت یکی از اعضای نزدیک خانواده

هنگامی که بیمه شده به دلیل فوت یکی از اعضای خانواده (تا بستگان درجه دوم) خود ناچار به توقف سفر شود، چنانچه وی قادر به سفر با وسیله نقلیه شخصی خود و یا وسیله نقلیه ای که برای سفر اجاره شده است، نباشد. “شرکت امدادرسان “هزینه سفر او به کشور محل اقامتش را پرداخت خواهد نمود. بیمه شده می بایست دلایل، اسناد یا گواهی هایی که موجب توقف سفر وی شده است(گواهی فوت) را به «شرکت امدادرسان» ارایه نماید.

۸- تحویل دارو

» شرکت امدادرسان «هزینه های ارسال اضطراری دارو در صورت فقدان آن در محل اقامت بیمه شده در خارج از کشور (مقصد بیمه نامه) را، در صورتی که توسط پزشک معالج وی حتی پیش از سفر تجویز شده باشد، پرداخت خواهد نمود.

۹- ارسال پیام ها و اطلاعات مراجع درمانی در مواقع اضطراری

«شرکت امدادرسان» مسئولیت ارسال پیام های اضطراری بیمه شده را در ارتباط با حوادث مشمول پوشش این بیمه نامه بر عهده خواهد گرفت. به تقاضای بیمه شده» شرکت امدادرسان «اطلاعات عمومی مراجع درمانی نظیر نام پزشکان، متخصصین، دندانپزشکان یا پیراپزشکان نزدیک به محل، نشانی بیمارستانها، مراکز پزشکی، داروخانه ها و آمبولانس ها را به استثنای مراکز تشخیص درمانی در اختیار بیمه شده قرار خواهد داد.

۱۰- حواله تضمینی وجوه نقد

«شرکت امدادرسان» وجوه مربوط به هر نوع وثیقه قانونی از جانب بیمه شده تا سقف حداکثر ۸۵۰یورو را حواله خواهد نمود. بیمه شده می بایست مبلغ مورد تقاضا را از قبل در دفاتر رسمی. » شرکت امدادرسان « در ایران به صورت چک بانکی، حواله یا پول نقد به سپرده گذارد.

۱۱- حواله وجه نقد

چنانچه بیمه شده در طول مسافرت به خارج از کشور در نتیجه سرقت، مفقود شدن بار، بیماری یا حادثه (که می تواند از طریق مدارک مربوطه نظیر رسید، تاییدیه، شکوائیه رسمی و… به اثبات برسد) پول نقد خود را از دست بدهد «شرکت امدادرسان» به شرط سپرده گذاری مبلغ مورد تقاضا در قالب چک بانکی، حواله یا پول نقد در دفتر رسمی خود در ایران نسبت به حواله حداکثر ۸۵۰ یورو اقدام خواهد نمود.

۱۲- فقدان گذرنامه، گواهینامه رانندگی و شناسنامه در خارج از کشور

در صورت فقدان گذرنامه، گواهینامه رانندگی و شناسنامه بیمه شده در خارج از کشور محل اقامت دائم بیمه شده و در منطقه تحت پوشش بیمه نامه » شرکت امدادرسان « ، هزینه های لازم برای تهیه گذرنامه، گواهینامه رانندگی، شناسنامه المثنی و یا مدارک کنسولی مشابه تا سقف۲۰۰ یورو را تقبل خواهد نمود.

۱۳- معاضدت حقوقی

» شرکت امدادرسان «هزینه های دفاع قانونی در مقابل اشخاص ثالث در دعاوی کیفری و مدنی ناشی از حوادث رانندگی در خارج از کشور (در منطقه تحت پوشش بیمه نامه) را تا سقف حداکثر ۱۵۰۰یورو یا معادل آن (به ارز کشور مورد دعوی) پوشش خواهد داد.

ب : پوشش ها و مزایای مربوط به بار همراه مسافر

پرداخت هزینه های مربوط به بار و مایملک شخصی بیمه شدگان مطابق فهرست مندرج در بند ب براساس شرایط زیر صورت می گیرد:

تذکر مهم : اصل تاییدیه حمل بار یا شکواییه موید وقوع فقدان یا حادثه برای بار در کلیه موارد می بایست به «شرکت امدادرسان» ارایه شود.

۱- جبران خسارت فقدان بار تحویلی به هواپیما

در صورت فقدان بار ثبت شده توسط شرکت هواپیمایی حامل » شرکت امدادرسان« علاوه بر خسارتی که حامل ملزم به پرداخت آن است، ما به التفاوت آن را تا سقف حداکثر ۲۰۰ یورو برای مجموعه بار و لوازم تحویل شده به هواپیما به بیمه شده پرداخت خواهد نمود. به همین منظور بیمه شده باید فهرستی از مشخصات و محتویات، از جمله قیمت و تاریخ خرید تخمینی هر قلم کالا و هم چنین میزان خسارت پرداختی توسط شرکت حامل را به «شرکت امدادرسان» ارایه نماید.

پرداخت خسارت براساس روش توصیه شده به وسیله سازمان های بین المللی حمل بار محاسبه خواهد شد.

حداقل زمان لازم برای مفقود دانستن دایم بار همراه مسافر، توسط شرکت حامل تعیین می شود و از ۲۱ روز کمتر نمی باشد. پول، جواهرات، کارتهای اعتباری و نقدی و هرگونه سند از شمول این تعهد مستثنی می باشند.

۲- جبران خسارت تاخیر در ورود بار همراه مسافر

در صورتی که بار همراه مسافر ثبت شده باشد» شرکت امدادرسان « هزینه تاخیر در ورود بار همراه وی را مشروط به آن که شرکت هواپیمایی مربوطه وابسته به«یاتا» باشد، پس از گذشت حداقل ۶ ساعت تاخیر، برای خرید ملزومات اساسی حداکثر تا سقف ۱۰۰یورو پوشش می دهد.

در کلیه موارد، اسناد موید وقوع حادثه که به تایید شرکت هواپیمایی مربوطه رسیده باشد، می بایست منضم به درخواست بیمه شده باشد.

۳- یافتن و ارسال بار و ملزومات شخصی

«شرکت امدادرسان» راهنمایی های لازم در خصوص نحوه گزارش سرقت یا فقدان بار و ملزومات شخصی را به بیمه شده ارایه نموده و برای یافتن آن همکاری خواهد نمود. در صورت یافته شدن ملزومات مذکور، شرکت حمل کننده انتقال آن را به مقصد مورد نظر بیمه شده یا کشور محل اقامت وی بر عهده خواهد گرفت. در این صورت بیمه شده متعهد به عودت خسارت دریافتی در زمینه فقدان بار براساس این بیمه نامه خواهد بود.

ج : پوشش تاخیر در حرکت

پس از خروج بیمه شده از ایران و شروع اعتبار بیمه نامه ، در صورتی که وسیله نقلیه عمومی مورد استفاده بیمه شده حداقل ۶ ساعت تاخیر حرکت داشته باشد» شرکت امدادرسان « به شرط ، ارایه نسخه اصلی صورت حساب های مربوطه، هزینه های اضافی تقبل شده به دلیل این تاخیر )از قبیل هزینه های حمل و نقل، اقامت در هتل و همچنین غذا( تا سقف های مندرج در موارد زیر را به وی جبران خواهد نمود:

- در صورتی که تاخیر بیش از ۶ ساعت باشد، تا سقف ۴۵یورو .

- در صورتی که تاخیر بیش از ۱۲ ساعت باشد، تا سقف ۴۵ یورو اضافه بر بند یک.

- در صورتی که تاخیر بیش از ۱۸ ساعت باشد، تا سقف ۴۵ یورو اضافه بر بند دو.

- در صورتی که تاخیر بیش از ۲۴ ساعت باشد، تا سقف ۴۵ یورو اضافه بر بند سه.

حداکثر سقف تعهد بابت کلیه موارد فوق ۱۸۰ یورو می باشد، هرگونه تاخیر ناشی از اعتصاب کارکنان شرکت هواپیمایی فرودگاههای مبدا و مقصد و یا شرکت های خدماتی طرف قرارداد آن ها و همچنین تاخیرهای مربوط به پروازهای چارتر و غیر عادی از این تعهد مستثنی می باشند. شراط و محدودیتهای مربوط به بند ج (تاخیر در حرکت) عبارتند از:

۱- پیش از آنکه درخواست خسارتی به موجب این بخش از بیمه نامه مورد بررسی قرار گیرد، بیمه شده می بایست تاییدیه کتبی در مورد تاریخ و زمان حرکت و دلایل تاخیر را از شرکت حامل یا نمایندگان آن ها دریافت نماید.

۲- خسارت های مربوط به این بخش از تعهدات از زمانی که به موجب تاییدیه رزرو جا، برای حرکت بیمه شده مقرر بوده است محاسبه خواهد گردید.

وظایف بیمه گذار

۱- در صورت بروز هرگونه خسارت، مسئولیت» شرکت امدادرسان« .مشروط به تقاضای بیمه شده نسبت به غرامت یا منافعی است که تابع شرایط این بیمه نامه باشد.

۲- در صورت بروز هرگونه خسارت ناشی از این بیمه نامه، بیمه شده موظف است:

الف- هرگونه تمهیدات لازم برای به حداقل رساندن خسارت را اتخاذ نماید.

ب- ضمن تماس تلفنی در اسرع وقت با» شرکت امدادرسان « از طریق شماره های مرکز پاسخگویی ۲۴ ساعته که در برگه بیمه نامه درج شده است، خسارت را اعلام و منافع مورد نیاز را مشخص نماید.

ج- کلیه اطلاعات مربوطه شامل نام کامل بیمه شده ،شماره و تاریخ اعتبار بیمه نامه ،شماره گذرنامه ،نشانی محل اقامت در خارج از کشور و شماره تماس ، شرح مختصر حادثه ، بیماری و نوع کمک مورد درخواست را در اختیار. » شرکت امدادرسان « قرار دهد

د- هیچ گونه مسئولیتی را در قبال تعهدات بیمه گر نپذیرد.

ه- .در موارد بستری ،حداکثر ظرف مدت ۱۶۸ ساعت (هفت روز) از زمان بستری شدن و یا مشاوره پزشکی و قبل از ترخیص ،مراتب به شرکت امداد رسان اعلام گردد.خسارت اعلام شده پس از این مهلت ، منتفی تلقی شده و مورد قبول شرکت کمک رسان نخواهد بود

و- در تمام موارد ،شرکت کمک رسان با موافقت پزشک معالج ،تاریخ و نوع وسیله حمل را تعیین می کند.حمل و نقل پزشکی و یا بازگردانیدن به کشور با آمبولانس هوایی محدود به حمل داخل یک قاره است. زمانیکه شرکت کمک رسان ، هزینه حمل و نقل بیمه شده را پرداخت می نماید ، بیمه شده می بایست قسمتی از بلیط خود را که از آن استفاده نشده است به شرکت کمک رسان واگذار نموده و یا معادل ریالی آن را پرداخت نماید.

۳- در صورتی که هر یک از خدمات منافع مشمول این بیمه نامه قبلا تحت پوشش بیمه دیگری قرار گرفته باشد «شرکت امدادرسان» مسئولیتی در قبال آن نخواهد داشت.

۴- «شرکت امدادرسان» هرگونه هزینه ای را که از پیش مورد تصویب قرار نگرفته، جبران ننموده و یا جبران آن را مورد بررسی قرار نخواهد داد

۵- بیمه گذار می بایست از هر عملی که اقدام شرکت کمک رسان را علیه مسئول حادثه (در صورت وجود) مشکل و نامقدور می سازد خودداری نماید.

۶- بیمه گذار می بایست کلیه مدارک و مستندات لازم را برای بازیافت خسارت از منابع مربوطه ،تهیه و در اختیار شرکت کمک رسان قرار دهد.

۷- تیم پزشکی و یا نمایندگان شرکت کمک رسان باید به بیمه شده دسترسی داشته باشند تا بتوانند از اوضاع وی ارزیابی دقیق به دست آورند.در صورتی که این دسترسی وجود نداشته باشد و یا از آن ممانعت شود (مگر در موارد قابل قبول) بیمه شده مشمول خدمات نخواهد بود.

هزینه های از پیش تصویب شده می بایست شامل خسارت دریافتی از «شرکت امدادرسان» پیش از ارسال رسیدهای رسمی و نامه حاوی دلایل و شرایط عدم دریافت مستقیم هزینه های ادعایی «خدمات از شرکت امددرسان» باشد.مطالب عنوان شده در بالا جز شرایط کلی بیمه مسافرت می باشد و ممکن هست شرکت های بیمه بر اساس قوانین داخلی تغییراتی در بخشی از اجزا آن داشته باشند . لیکن برای گردشگرانی که قصد مسافرت خارجی دارند مطالعه و اطلاع از قوانین بیمه مسافرتی بسیار مهم می باشد . چرا که در صورت بروز حادثه غیر متقربه می توانند از حق خود دفاع کنند .

شرکت خدمات مسافرتی طلوع سفریاد صادر کننده انواع بیمه نامه مسافرتی برای تمام مقاصد گردشگری جهان می باشد.

بیمه حوادث انفرادی

بیمه حوادث انفرادی در دسته بیمه اشخاص قرار میگیرد. بیمه اشخاص چند رشته بیمه را دربرمی گیرد که یکی از مهمترین آنها بیمه حوادث است. بیمه حوادث نیز خود به دو دسته بیمه حوادث انفرادی و گروهی تقسیم میشود.

بیمه حوادث انفرادی بیمهای است که از بیمهگزار در برابر هر نوع حادثهای حمایت میکند. تفاوتی ندارد که این حادثه در چه ساعتی از شبانهروز، در کجا و حین انجام چه کاری افتاده باشد؛ درهرحال بیمهگزار مطابق بیمهنامه تحت پوشش حوادث رخ داده است.

بعضی از مهمترین حوادثی که تحت پوشش بیمه حوادث انفرادی هستند عبارتند از: غرق شدن، مسمومیت، تأثیر گاز، بخار و یا موارد خورنده مانند اسید، ابتلا به بیماریهایی مثل هاری، کزاز و سیاهزخم، گزیدگی، اقدام به نجات اشخاص و اموال از خطر و حادثه، سوانح رانندگی، برقگرفتگی، سوختگی، سقوط از ارتفاع و حمله حیوانات.

غرامتهای اصلی بیمه حوادث انفرادی

غرامتهای اصلی بیمه حوادث انفرادی خطرات اصلی هستند که تحت پوشش تمام بیمههای حوادث انفرادی قرار دارند و سایر غرامتها در صورت تمایل بیمهگزار به بیمهنامه اضافه میشوند. این غرامتهای اصلی عبارتند از:

غرامت فوت

درصورتیکه حادثهای که تحت پوشش بیمه حوادث انفرادی باشد، منجر به فوت بیمهگزار شود؛ بیمهگر موظف است سرمایه فوت را به ذینفعان بیمهگزار بپردازد.

سرمایه فوت و نقص عضو

هنگام عقد قرارداد بیمهنامه، بیمهگزار مبلغ سرمایه فوت را تعیین میکند. معمولاً مبلغ سرمایه فوت دارای یک میزان حداکثر است و این مقدار حداکثر به توانایی شرکت بیمه در پرداخت سرمایه فوت بستگی دارد. این مبلغ سرمایه فوت یکی از عوامل تأثیرگذار در حق بیمه حوادث انفرادی محسوب میشود.

غرامت نقص عضو یا ازکارافتادگی دائم (کلی یا جزئی)

یکی دیگر از غرامتهای اصلی بیمه حوادث انفرادی نقص عضو یا ازکارافتادگی دائم (کلی یا جزئی) است. درصورتیکه به علت بروز یکی از حوادث تحت پوشش بیمهنامه، بیمهگزار دچار قطع، تغییر شکل یا از دست دادن توانایی انجام کار عضوی از اعضای بدن شود، بیمهگر باید مطابق بیمهنامه سرمایه فوت و نقص عضو را به بیمهگزار پرداخت کند؛ به شرطی که حداکثر تا دو سال بعد از وقوع حادثه عواقب آن بروز نماید.

غرامت نقص عضو یا ازکارافتادگی دائم کلی

مواردی که در این دسته قرار میگیرند شامل پرداخت کل مبلغ سرمایه بیمه میشوند. این موارد عبارتند از:

- نابینایی کامل و دائم هر دو چشم

- ازکارافتادگی دائم و کامل یا قطع هر دو دست حداقل از مچ

- ازکارافتادگی دائم و کامل یا قطع هر دو پا حداقل از مچ

- ازکارافتادگی دائم و کامل یا قطع یک دست و یک پا حداقل از مچ

- از دست دادن هر دو پنجه پا

- قطع کامل نخاع

- ناشنوایی کامل و دائم هر دو گوش

- برداشتن فک پایین

غرامت نقص عضو یا ازکارافتادگی دائم جزئی

مواردی که در این دسته قرار میگیرند ازکارافتادگی یا نقص عضو جزئی محسوب میشود و غرامت آن معادل درصدی از سرمایه بیمه است. این موارد و درصد غرامت آنها عبارت است از:

| نوع نقص عضو یا از کار افتادگی | درصد غرامت |

| از دست دادن توانایی صحبت کردن (لال شدن) شامل ازکارافتادن کامل حنجره یا قطع شدن زبان | ۸۰ |

| ازکارافتادگی دائم و کامل یا قطع یک دست از بازو | ۷۰ |

| ازکارافتادگی دائم و کامل یا قطع یک دست از ساعد | ۶۰ |

| ازکارافتادگی دائم و کامل یا قطع یک دست از مچ | ۵۵ |

| ازکارافتادگی دائم و کامل یا قطع انگشتان هر دو دست | ۸۰ |

| ازکارافتادگی دائم و کامل یا قطع انگشتان هر دست | ۵۰ |

| ازکارافتادگی دائم و کامل یا قطع انگشت شست | ۳۶ |

| ازکارافتادگی دائم و کامل یا قطع بند اول انگشت شست | ۲۴ |

| ازکارافتادگی دائم و کامل یا قطع انگشت سبابه | ۲۵ |

| ازکارافتادگی دائم و کامل یا قطع بند اول انگشت سبابه | ۱۲ |

| ازکارافتادگی دائم و کامل یا قطع بند اول و دوم انگشت سبابه | ۲۰ |

| ازکارافتادگی دائم و کامل یا قطع هر یک از دو انگشت میانی | ۱۵ |

| ازکارافتادگی دائم و کامل یا قطع انگشت کوچک | ۱۰ |

| فقدان دندانها (حداکثر) | ۲۸ |

| ازکارافتادگی دائم و کامل یا قطع یک پا از ران | ۷۰ |

| ازکارافتادگی دائم و کامل یا قطع یک پا از ساق | ۶۰ |

| ازکارافتادگی دائم و کامل یا قطع یک پا از مچ | ۵۵ |

| ازکارافتادگی دائم و کامل یا قطع انگشتان پا | ۳۰ |

| ازکارافتادگی دائم و کامل یا قطع انگشت شست پا | ۱۰ |

| ازکارافتادگی دائم و کامل یا قطع هر یک از سایر انگشتان پا | ۵ |

| نابینا شدن یک چشم | ۵۰ |

| نابینا شدن یک چشم درصورتیکه چشم دیگر بیمهگزار قبل از حادثه بهطور کامل نابینا باشد | ۸۰ |

| از دست دادن شنوایی یک گوش | ۳۵ |

| از دست دادن شنوایی یک گوش درصورتیکه گوش دیگر بیمهگزار قبل از حادثه بهطور کامل ناشنوا باشد | ۶۵ |

| از دست دادن لاله گوش | ۱۰ |

| از دست دادن حس بویایی | ۱۵ |

| از دست دادن حس چشایی | ۱۵ |

| از دست دادن یک کلیه | ۳۰ |

| از دست دادن طحال | ۷ |

| از دست دادن بیضه | ۵ |

| ازکارافتادگی دائم و کامل یا قطع بند اول و دوم انگشت سبابه | ۲۰ |

| ازکارافتادگی دائم و کامل یا قطع بند اول و دوم انگشت سبابه | ۲۰ |

در کل غرامت پرداختی برای ازکارافتادگی دائم و کامل یا قطع انگشتان هر دست از ۵۰% سرمایه بیمه بیشتر نخواهد شد.

غرامت نقص عضو سایر اعضا با نظر پزشک معتمد بیمه تعیین میشود.

غرامتهای فرعی بیمه حوادث انفرادی

غرامتهای فرعی بیمه حوادث انفرادی اجباری نیست و بیمهگزار در صورت تمایل و پرداخت حق بیمه بیشتر میتواند آنها را به بیمهنامه خود اضافه کند. این غرامتهای فرعی عبارتند از:

هزینههای پزشکی ناشی از حادثه

یکی از غرامتهای فرعی بیمه حوادث انفرادی پرداخت هزینههای درمانی و پزشکی بیمهگزار تا سقف مشخص شده در بیمهنامه است. درصورتیکه بیمهگزار این غرامت فرعی را تهیه کرده باشد، در صورت بروز حادثه، بیمه حوادث انفرادی تا سقف مقرر هزینههای پزشکی را میپردازد. سقف مشخص شده هزینههای پزشکی ۱۰ تا ۲۰ درصد سرمایه فوت است. اغلب شرکتها ۱۰ درصد در نظر میگیرند ولی برخی بیمهگرها امکان پرداخت تا ۲۰ درصد سرمایه فوت را فراهم میکنند.

غرامت روزانه عمومی ناشی از حادثه

غرامت روزانه عمومی ناشی از حادثه یکی از غرامتهای فرعی بیمه حوادث انفرادی است. درصورتیکه بیمهگزار این پوشش را تهیه کرده باشد، در صورت بروز حادثه و ازکارافتادگی موقت، بیمهگر موظف به پرداخت غرامتی بابت ازکارافتادگی بیمهگزار میشود. مبلغ غرامت حداکثر برابر با ۱۲ ده هزارم از سرمایه فوت و نقص عضو بیمهگزار است که به بیمهنامه بستگی دارد. فقط حوادثی که تحت پوشش بیمه حوادث انفرادی باشد شامل این پوشش میشود.

غرامت روزانه بستری شدن در مراکز درمانی

غرامت روزانه بستری شدن نیز یکی دیگر از غرامتهای فرعی بیمه حوادث انفرادی است. درصورتیکه بیمهگزار بهموجب بروز حادثهای که تحت پوشش بیمه حوادث انفرادی باشد دچار مشکلی شود که به بستری شدن نیاز داشته باشد، روزانه از بیمه حوادث انفرادی غرامت دریافت میکند. این مبلغ غرامت حداکثر ۲۴ ده هزارم سرمایه فوت و نقص عضو است.

خسارات خارج از تعهد عمومی

بیمه حوادث انفرادی بعضی خسارات را در حالت عادی پوشش نمیدهد و در صورت پرداخت حق بیمه بیشتر و اخذ تعهد کتبی از شرکت بیمه پوشش داده میشوند. البته ممکن است همه شرکتهای بیمه قبول نکنند. شرایط قبول این خسارات نیز کاملاً به شرکت بیمه بستگی دارد. بعضی از این خسارات عبارتند از:

- خسارات ناشی از جنگ، شورش، آشوب و…

- خسارات ناشی از زمینلرزه، آتشفشان و اقدامات هستهای

- خسارات ناشی از ورزشهای حرفهای، شکار، سوارکاری، قایقرانی، شنا، غواصی، پرش با چتر نجات (بهجز سقوط آزاد)، هدایت موتورسیکلت دندهای، هواپیمای آموزشی، اتومبیل مسابقهای، هلی کوپتر، و سایر وسایل پرواز فاقد موتور.

خسارات خارج از تعهد

بعضی از خسارات تحت هیچ شرایطی تحت پوشش بیمه حوادث انفرادی قرار نمیگیرند و در صورت بروز چنین حوادثی، بیمه هیچ هزینهای پرداخت نمیکند. بعضی از این خسارات عبارتند از:

- خسارات ناشی از خودکشی یا اقدام به آن

- صدمات بدنی که بیمهگزار عمداً باعث بروز آنها شده باشد

- خسارات ناشی از مصرف روانگردان، مشروبات الکلی، مواد مخدر، قرصهای کاهنده هوشیاری و خوابآور بدون تجویز پزشک

- مشارکت بیمهگزار در اعمال مجرمانه و غیرقانونی (مثل حوادث رانندگی بیمهگزاری که گواهینامه رانندگی نداشته باشد.)

- هر نوع دیسک یا فتق بیمهگزار

- فوت بیمهگزار ناشی از عمل عمدی ذینفع (در این صورت شرکت بیمه فقط ملزم به پرداخت سهم سایر ذینفعان است.)

حق بیمه حوادث انفرادی

مهمترین عامل تعیین کننده حق بیمه حوادث انفرادی شغل بیمهگزار است. کلیه مشاغل در ۵ طبقه مختلف قرار میگیرند که به شرح زیر است:

- این طبقه شامل افرادی است که در شغل خود با کمترین میزان ریسک مواجه هستند؛ مثل كارمندان دفتری و اداری، مهندسین طراح، فروشندگان تجاری و…

- این طبقه شامل افرادی است که نسبت به افراد دسته ۱ با خطرات بیشتری مواجه هستند ولی از ماشینآلات صنعتی استفاده نمیکنند. این افراد علاوه بر کار فکری کار یدی هم میکنند؛ مثل دندانپزشکان، مهندسین ناظر، دوزندگان، انبارداران، بازاریابان، خانهداران و خیاطان و …

- این طبقه شامل افراد متخصص و نیمه متخصص است که معمولاً با ادوات صنعتی کار میکنند؛ مثل فیلمبرداران، كشاورزان، كاركنان ساختمانی، تعمیركاران ادوات برقی و مكانیكی، رانندگان ماشینهای سواری و…

- این طبقه شامل افرادی با مشاغل به نسبت پرخطر است. کسانی که با ماشینآلات صنعتی پرخطر کار میکنند در این دسته میگنجند؛ مانند پرسکاران فلز، کارگران ساختمانی، دكلبندها، رانندگان ماشینهای سنگین، برقکاران ساختمانی و …

- افراد این طبقه با بیشترین خطرات در شغل خود مواجه هستند؛ مثل خلبانان آزمایشی، کارگران معادن زیرزمینی، مهندسین برق فشارقوی و …

هر یک از این طبقات شغلی دارای ضریبی برای غرامتهای مختلف است. ضریب سرمایه فوت و نقص عضو در سرمایه آن ضرب میشود و حق بیمه را تعیین میکند. اگر هم بیمهگزار مایل به داشتن غرامتهای فرعی باشد، هر یک از این غرامتها دارای میزان سقف مشخصی است. در نهایت تمام این اعداد با هم جمع شده و حق بیمه حوادث انفرادی را تعیین میکند.

پس از شغل و غرامتهای فرعی، پوششهای اضافی که بیمهگزار انتخاب میکند در تعیین حق بیمه حوادث انفرادی موثر است. برای مثال ممکن است بیمهگزار اسکی بازی کند یا به سوارکاری برود. این موارد نیز باید در بیمهنامه وارد شود و در حق بیمه منظور شود تا در صورت بروز حادثه، بیمه حوادث انفرادی جبران خسارت کند.

نکات مهمی که باید درباره بیمه حوادث انفرادی دانست!

- پوششهای بیمه حوادث انفرادی شرکتهای بیمه غالباً فقط برای داخل کشور برقرار است ولی ممکن است بعضی از بیمهگران با پرداخت حق بیمه بیشتر حاضر به قبول حوادث خارج از کشور نیز باشند.

- حداقل و حداکثر سن بیمهگزار برای بیمهگران مختلف است. برای مثال گستره سنی برای بیمه ملت بین ۴ تا ۸۰ سال است. این گستره برای بیمه سامان بین ۱۲ تا ۷۵ سال است. بعضی از شرکتهای بیمه با پرداخت حق بیمه اضافه، افراد خارج از محدوده سنی خود را نیز تحت پوشش قرار میدهند ولی بعضی دیگر برای افراد خارج از محدوده سنی مشخص شده بیمه حوادث انفرادی صادر نمیکنند.

خرید بیمه حوادث انفرادی

برای خرید بیمه حوادث انفرادی باید کپی شناسنامه و کارت ملی خود را به یکی از نمایندگیهای بیمه موردنظر ارائه داد و نماینده را نسبت به شغل خود باخبر کرد؛ سپس با توجه به شغل و نوع غرامتهای درخواستی، بیمهگر حق بیمه را محاسبه میکند. پس از پرداخت حق بیمه، بیمهنامه صادر خواهد شد.

ممکن است در بعضی از نمایندگیها بتوان کپی کارت ملی و شناسنامه را بهصورت اینترنتی ارسال کرد و پس از پرداخت حق بیمه، بیمهنامه شما صادر میشود.